配资炒股网站问必选 突击分红,“网红”绿茶集团四战IPO

于麦女士退任生效后,彼将不再担任公司审核委员会及公司薪酬委员会各自的主席以及公司提名委员会成员。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

中国基金报记者 牛思若

餐饮企业赴港上市潮热度不减。继蜜雪冰城、古茗、小菜园等之后,6月19日,港交所官网显示,绿茶集团再次向港交所递交招股书。值得注意的是,这也是“网红”绿茶集团四战IPO。

在更新速度越来越快的餐饮行业中,作为初代“网红”的绿茶集团虽得益于行业复苏,在2023年实现营收、利润大幅上涨,却在再度冲击IPO之前大额分红,同时存在着创新不佳、翻台率下降等问题。

IPO之路一波三折

据悉,绿茶集团在2021年3月首次递交招股书,但材料存在财务单位矛盾、“流动负债总额”写成了“流动资产总额”等多处信息错误。2021年9月港交所披露,绿茶此前递交的招股书已失效。

2021年10月,绿茶集团再次递交上市申请,并于2022年3月7日通过上市聆讯,但2022年4月7日,其招股书再次失效。2022年4月8日,绿茶集团第三次向港交所递交招股书,再度以材料失效告终。时隔两年之后,绿茶集团四战港交所。

此次再度重启IPO,绿茶集团表示,IPO募集所得资金净额将主要用于扩展餐厅网络;设立中央食材加工设施;升级信息技术系统和相关基础设施;用作营运资金及其他一般企业用途。

大额分红占净利八成

据悉,绿茶集团在上市前的股东架构中,控股股东为王勤松和路长梅夫妇,其通过家族信托等方式合计持有集团约65.8%的股份;此外,Partners Gourmet持有28.2%的股份;受限制股份单位代名人持有6.0%的股份。

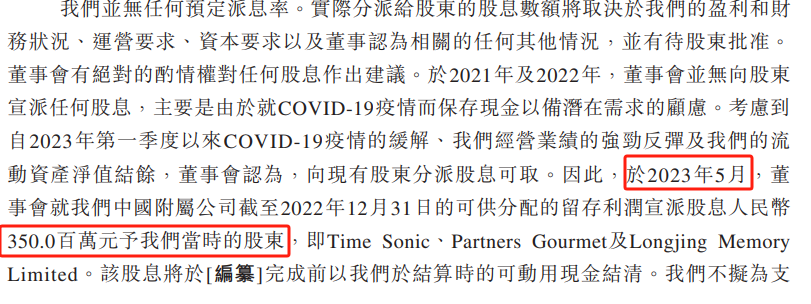

值得注意的是,绿茶集团曾于2023年5月向包括创始人夫妇、合众集团以及股权激励平台Longjing Memory Limited派发股息3.5亿元,超过2022年—2023年净利润总和3.13亿元。

而绿茶集团在招股书中表示,于往绩记录期,董事会并无向股东宣派任何股息,也就意味着绿茶集团报告期三年内累计分红占同期净利润的81.97%。

据记者查阅资料发现,此前全品文教、容大合众等冲击港股IPO的企业,均因递表前大举分红而受到证监会追问。据披露,全品文教报告期内分红占同期净利润近七成,容大合众2023年分红金额超出当年净利润2760.30万元。

计划继续扩张 但翻台率呈颓势

招股书显示,绿茶集团的营业收入主要来自餐厅经营及外卖业务,其中餐厅经营收入占比在2021年至2023年分别达到86.9%、83.2%及85.3%。而2021年—2023年绿茶集团的营业收入分别为22.93亿元、23.75亿元和35.89亿元,相应的净利润分别为1.14亿元、0.17亿元和2.96亿元。

得益于2023年餐饮消费的复苏,绿茶集团2023年业绩得以大幅增长,营业收入同比增长51.12%,净利润同比增长1641.18%。但随着餐饮行业“内卷”加剧,绿茶集团翻台率呈现颓势。

业内人士向记者表示,餐饮行业的潮流已经变得难以捉摸,不仅是在口味上要加快更新和突破,重视营销、打造品牌也成为餐饮企业不可忽视的一部分,而绿茶集团近年来在这些方面与老乡鸡、太二等相比存在一定差距。

据招股书披露,2021年至2023年,绿茶集团的翻台率分别为3.23次/日、2.81次/日和3.30次/日,虽有所回升,但已不复鼎盛时期。而绿茶集团创始人王勤松在此前曾公开表示,4次翻台率是大众餐饮的门槛,目前绿茶集团明显尚未达标。

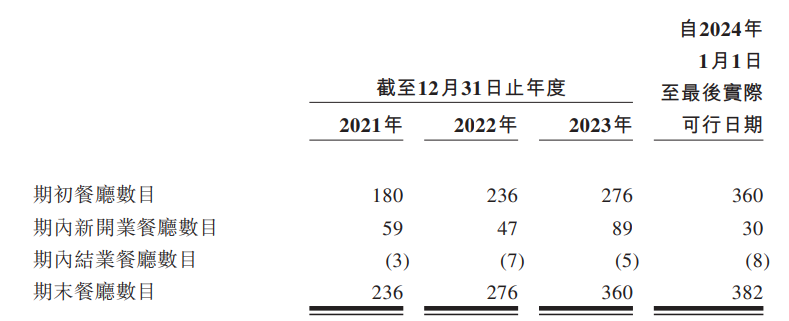

而绿茶集团似乎寄希望于扩张来打破困境,其在招股书中披露,门店数已从截至2021年1月1日的180家增至截至2023年6月11日的382家,并计划于2024年、2025年、2026年及2027年分别开设112家、150家、200家及213家新餐厅。

此外,绿茶集团表示将进军海外市场,于2024年至2027年期间在海外总共开设约30家新餐厅,但具体目的地尚未透露。

业内人士对此分析称:“绿茶在一城一地遭遇天花板后,通过复制粘贴的方式,向更多城市扩张,以此方式升高天花板,为其实现菜品真正的中西合璧创造更长的时间窗口,但目前其缺少进一步破圈的冲击力。”

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 配资炒股网站问必选